個人事業主はパソコン代を経費計上できる?勘定科目や仕訳例、処理方法を解説

法人でパソコンの購入を担当されているあなたは「いかにコストを抑え、適切に経費処理を行うか」という課題に直面していることと思います。

コスト面を重要視して中古パソコンの導入を検討しながらも、経費処理の知識が曖昧なうえに品質保証への不安もあり、検討が進められないのではないでしょうか。

実は、パソコンの購入費用を経費として扱う際の基本原則は、個人事業主と法人で共通している部分が多いです。

まずは個人事業主のシンプルな考え方を整理することが、法人における複雑な経費処理の理解を深める近道でしょう。

この記事では、まず個人事業主の経費計上の考え方について確認します。そのうえで、勘定科目や仕訳、さらにはケース別の処理や注意点などを体系的に解説します。

読み終えるころには、その知識を活かした適正コストでのパソコン導入方法と、購入後の適切な経費処理の考え方が明確になるでしょう。

個人事業主はパソコン代を経費計上できる?

パソコンの購入費が経費になるかどうかは、個人事業主か法人かに関わらず、業務のために利用するかどうかが判断の基準となります。

この基本原則を理解することで、社内での稟議や説明の方法が明確になるでしょう。

法人担当者が個人事業主の経費処理の考え方を知ることは、自社の会計処理の根拠を理解して、経理部門との連携をスムーズにすることにつながります。

まず、個人事業主のケースについて、経費と認められる具体的な条件を見ていきましょう。

個人事業主の場合

個人事業主がパソコン代を経費計上できるのは、事業に必要なものであると明確に証明できる場合です。ただし、事業での使用状況により、下記のような扱いの違いが発生します。

- 全額経費

- 家事按分

事業専用で使用するパソコンであれば、取得価額に応じて、消耗品費や工具器具備品(固定資産)として全額を経費計上が可能です。

しかしプライベートでも使用する場合は、事業に使う割合(按分率)を決めて、その割合分のみを経費にできます。例えば、使用時間の8割が事業であれば、経費計上できるのは8割です。

これが個人事業の場合の経費計上の基本原則ですが、法人の場合も同様の判断基準にしたがって経費の処理が可能です。

サラリーマンの副業の場合

サラリーマンが副業のためにパソコンを購入した場合も、個人事業主と同様に、副業に必要な経費として認められます。

ただし、本業の給与所得と副業の事業所得は分けて考える必要があります。副業が事業として認められる規模であれば、パソコンの購入費用は事業所得の経費として計上可能です。

個人事業主がパソコン代を経費にする際の勘定科目

パソコン代の経費処理で特に重要となるのが、取得価額による勘定科目の使い分けです。

この規定は法人会計の場合も共通しているため、金額基準を明確に把握しておくことで、社内の会計担当者ともスムーズに連携できるでしょう。

パソコン代に関わる主要な勘定科目は、金額によって以下のように使い分けます。

- 消耗品費

- 工具器具備品(または減価償却資産)

- 一括償却資産

- 少額減価償却資産

取得価額が10万円未満の場合は消耗品費となり、原則として、購入した年度に全額を一括で費用として計上できます。

取得価額が10万円以上の場合は、工具器具備品(または減価償却資産)という科目です。固定資産として計上し、耐用年数(パソコンの場合は原則4年)にわたって分割して経費化(減価償却)します。

10万円以上20万円未満の場合は、一括償却資産の特例が選択できます。3年間にわたって均等に費用化する方法です。

また、青色申告を行う中小企業等の特例として、少額減価償却資産の適用が可能です。その場合、30万円未満であれば全額を費用計上できますが、法人の場合は年間300万円の上限があります。

このように、勘定科目は金額基準で使い分けるという原則を理解しておけば、実務での判断に迷うことはありません。

個人事業主がパソコン代を経費にする際の仕訳例

勘定科目の使い分けを理解したら、具体的な仕訳例を見ていきましょう。個人事業の仕訳の基準は法人会計にも応用できるため、自社の会計処理の実務に合わせてイメージしてください。

一括費用化できるか、資産計上になるかは、パソコンの取得価額によって決まります。

特に法人担当者にとってはいかに30万円未満に収めて特例を適用するかが、導入年度のコストの適正化において重要な判断基準となります。

具体的な金額帯ごとの仕訳と、それに伴う会計処理の違いを理解し、社内での説明責任を果たせるようにしましょう。

1台10万円未満の場合

取得価額が10万円未満のパソコンは、消耗品費として一括で経費計上します。

仮に99,000円のパソコンを現金で購入した場合は、借方が消耗品費99,000円・貸方が現金99,000円です。

1台10万円以上20万円未満の場合

この金額帯では、通常の減価償却のほかに、一括償却資産として3年均等償却を選択できます。償却資産税の課税対象外となるため、実務で選択されることが多いでしょう。

仮に50,000円のパソコンを購入し、一括償却資産を選択した場合の仕分けは、借方が一括償却資産150,000円・貸方が現金150,000円です。

そして期末の償却仕訳は、15万円を3等分した5万円となり、借方が減価償却費50,000円・貸方が一括償却資産50,000円です。

1台20万円以上30万円未満の場合

青色申告を行う個人事業主や中小企業であれば、少額減価償却資産の特例を利用して、購入年度に全額を費用計上できます。

仮に290,000円のパソコンを購入し、特例を適用して全額償却した場合は、借方が消耗品費(または減価償却費)290,000円・貸方が現金290,000円です。

ただし法人の場合、この処理を選択しても償却資産税の申告が必要になる点には注意が必要です。

1台30万円以上の場合

この金額帯では、原則として固定資産として計上し、法定耐用年数(4年)に基づいて減価償却を行います。

仮に350,000円のパソコンを現金で購入した場合は、借方が工具器具備品350,000円・貸方が現金350,000円となり、期末に減価償却の計算と仕訳を行います。

ここまでで、勘定科目の使い分けの基準となる金額が理解できたのではないでしょうか。

しかし、法人でのパソコン購入担当者には、いかに経費計上に有利な金額帯に収めるかという課題があります。

高性能なパソコンは高額になりがちで、特例を適用できず減価償却になり、導入年度の節税メリットを逃すケースが少なくありません。

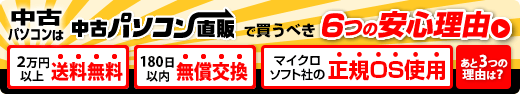

私たちブロードリンクの中古パソコン直販では、問屋ならではの圧倒的な安さと、全台データ消去・動作確認済みの品質保証を両立しています。

「新品では30万円を超えてしまう高性能モデルを、特例が使える29万円以下で導入したい」といったご要望は、ぜひ私たちにご相談ください。

パソコン購入のケース別経費処理方法

ここでは、パソコンの分割購入や中古購入、複数台導入といった特殊なケースでの会計処理の方法を整理します。

特に中古パソコンの購入は、会計上の扱いに不安を感じる法人担当者も多いですが、心配はありません。これらのケースにおいても、原則さえ理解していれば、会計処理はシンプルです。

また中古パソコンの導入や複数台のまとめ買いは、減価償却期間の短縮や一括費用化など、法人にとってメリットの大きい処理が可能です。

特殊なケースの処理方法を整理して、賢明なコスト管理に役立ててください。

分割払いで購入した場合

代金を分割払いで支払う場合でも、取得価額は分割前の合計金額で判断します。

取得価額が10万円未満の場合は消耗品費として、10万円以上であれば固定資産として計上し、毎月の支払いは未払金を減少させる処理になります。

経費処理の判断基準は、支払方法ではなく、購入した際の合計金額であると覚えておきましょう。

中古品を購入した場合

中古品を購入した場合でも、会計処理の基本的な考え方は新品と同じです。購入価格が10万円未満なら消耗品費、10万円以上なら固定資産として処理します。

ただし、固定資産として減価償却する際の耐用年数は、新品の場合と異なる点には注意が必要です。中古品の法定耐用年数は4年ではなく、残りの使用可能期間を見積もるか、簡便法という計算方法を使います。

この柔軟な対応は、中古パソコンをより早く経費化できるメリットです。

複数台をまとめて購入した場合

複数台まとめて購入する場合、経費処理は1台ごとの取得価額で判断します。

たとえ10台合計で100万円かかったとしても、1台あたりの取得価額が99,000円であれば、すべて消耗品費として一括計上できます。

法人担当者にとって、コストの適正化と経費処理の簡素化を両立できる大変重要なポイントです。

リース契約で導入した場合

購入ではなくリース契約でパソコンを導入した場合、原則として毎月のリース料を、賃借料として経費処理します。

この場合、固定資産の計上や減価償却は不要です。

ただし、契約内容によっては所有権移転外ファイナンスリースなどに該当します。その場合は会計処理が複雑になるため、経理担当者や税理士と連携が必要です。

個人事業主が、パソコン代を経費にする際の注意点

経費処理で税務上のトラブルを避けるために、法人担当者が注意すべき点を整理しておきましょう。

経費処理は、単に金額を計上するだけでなく、税務調査に対応できる根拠を確保することが重要です。

特に、公私を分ける家事按分や、消費税の扱いによる取得価額の違いには注意してください。

さらに、本体以外の関連費用の処理など、誤解しやすいポイントを事前に把握しておく必要があります。

以下の注意点を押さえることで、法人としての内部監査や税務調査に備えた、適切な経費処理を実現しましょう。

プライベートでも使用するパソコンは家事按分する

個人事業主の場合、一台のパソコンをプライベートと事業で兼用することが多いですが、経費計上できるのは事業に使用した割合のみです。

この決まりは法人利用の際にも適用されます。法人で購入したパソコンを、役員や従業員が私的利用することを厳しく禁じ、業務専用であることを明確にしておく必要があります。

免税事業者は消費税を含めた金額で処理する

消費税を納税しない免税事業者は、経費を計算する際に、消費税を含めた金額が取得価額です。

逆に、消費税を納税する課税事業者の場合は、取得価格は税抜き金額となります。そのため、法人の会計処理では税抜きで判断するのが一般的です。

パソコン購入の関連費も経費計上できる

パソコン本体だけでなく、購入や使用に必要な以下の関連費用も経費計上できます。

- 付属ソフト

- 周辺機器

- セットアップ費用

業務で使用するにはWordやExcelなどのソフトウェア代や、プリンター・マウス・キーボード・Webカメラなどの周辺機器、そして初期設定のセットアップ費用が必要です。

領収書はきちんと保管する

税務調査に備え、パソコン代の領収書や請求書、振込控えは必ず保管しましょう。経費として計上した事実を証明するために必須です。

ここまでで、中古パソコンが導入コストを抑えるのに有効なことや、経費処理の面でも有利な点があることがおわかりいただけたと思います。

しかし、中古パソコンの品質や保証に不安を感じてしまう方も少なくないでしょう。特に、データセキュリティや動作保証は、法人としての信頼にも関わります。

私たちブロードリンクの中古パソコン直販では、問屋として圧倒的な安さを誇りながら、全台データ消去・動作確認・クリーニング済みという徹底した品質管理体制を敷いています。

これは、法人担当者が重視する、品質とセキュリティへの不安を解消する大切な要素です。中古パソコンにも新品同様の安心感が欲しいというご要望に、ブロードリンクはお応えします。

個人事業主のパソコンは信頼できる中古販売店での購入がおすすめ

経費処理の基本原則を理解したところで、法人担当者が次に考えるべきは、いかにコストを抑えながら高品質な業務用パソコンを安定的に確保するかという点です。

そこで合理的で賢明な選択肢となるのが、中古パソコンの導入です。中古を選ぶ大きなメリットは、新品では高額になりがちな高性能モデルを、経費計上に有利な価格帯で手に入れやすい点にあります。

しかし中古パソコンには、そのメリットの反面、法人利用において特に避けたい以下のようなリスクも存在します。

- 動作・故障リスク

- データセキュリティリスク

- サポートリスク

中古パソコンは個体差が大きく、内部パーツの消耗により、急な故障や予期せぬ動作不良が発生することも少なくありません。

また、前の所有者のデータが完全に消去されていない場合、機密情報漏洩という法人にとって致命的なリスクにつながります。

そして、メーカー保証が切れていることが多く、購入後のトラブル時に十分なサポートが受けられない可能性があります。

これらのリスクを回避しつつ、コスト面のメリットを活かすには、販売元の信頼性が不可欠です。中古パソコンの価値は、その徹底した整備と保証体制によって決まります。

信頼できる販売元を選ぶために、法人担当者が確認すべき重要なチェックポイントは以下のとおりです。

- データ消去の正確性

- 動作確認・保証の徹底

- 適正な価格と仕入れルート

まずは、セキュリティ面の確認が必要です。法人からのリースアップ品を扱う業者は、国際基準に則ったデータ消去体制を敷かなければなりません。

また専門技術者による全台の動作確認やクリーニングが必須であり、購入後の保証が明確に提供されていることが重要です。

そして、価格の適正さや仕入れルートにも着目しましょう。中間マージンをカットし、良質な法人モデルを安定的に仕入れている業者は、信頼性が高いでしょう。

個人事業主のパソコン代は経費にして賢く節約しよう

この記事を通じて、パソコン購入時の経費処理の基本原則や、適正なコストでの導入に向けた判断基準が理解できたと思います。

賢明な経理処理と法人全体のコストを考慮すれば、信頼できる中古販売店を選ぶことが合理的な選択です。高性能なパソコンをすべて新品で調達するのは、予算的に効率的とはいえません。

私たちブロードリンクの中古パソコン直販では、「経費処理に有利な価格帯で高性能パソコンを安定的に確保したい」という法人担当者の課題をすべて解決できます。

問屋ならではの圧倒的な安さで予算を大幅に削減し、社内での稟議通過を容易にします。また、全台データ消去や動作確認の徹底で、セキュリティと品質の不安を解消できるはずです。

高性能パソコンをコスト効率よく導入し、経費処理上のメリットも有効に活かしたいとお考えなら、私たちにご相談ください。

今すぐ会員登録する

今すぐ会員登録する